Asociación de AFP lanza conjunto de propuestas y calcula que si se aplican más que duplicarían las pensiones en régimen

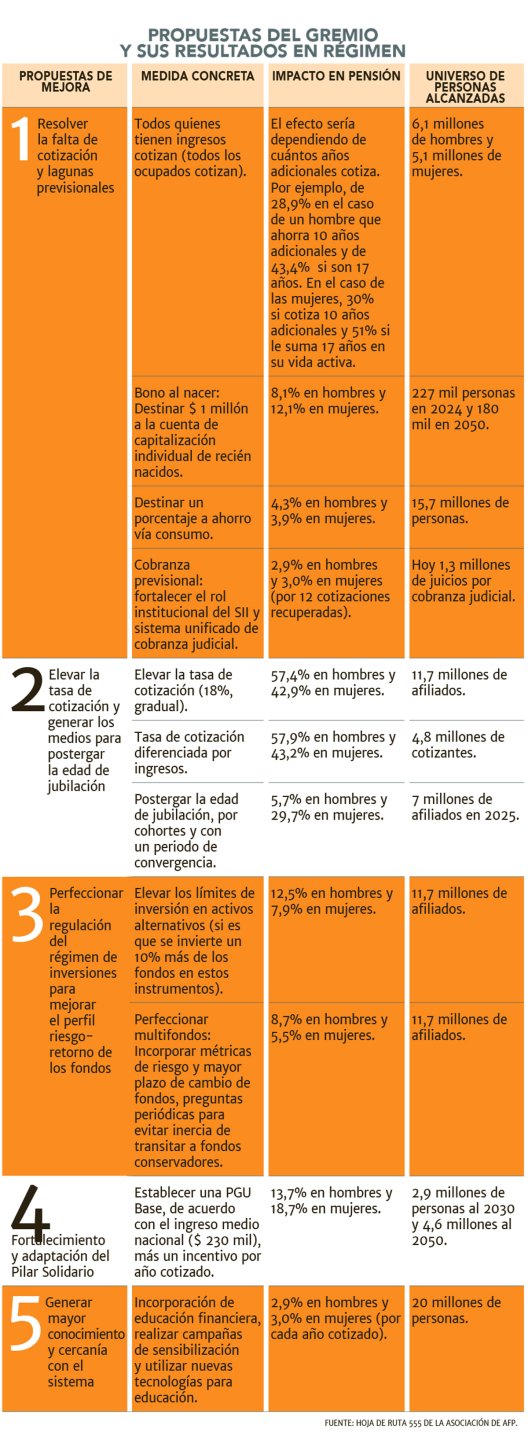

Entre las medidas destacan: elevar la tasa de cotización y que sea diferenciada; PGU base e incentivo por año cotizado; ahorro vía consumo; mayor inversión en activos alternativos y cambios a la edad de jubilación.

- T+

- T-

Un documento de 58 páginas, que contiene una serie de propuestas concretas para subir las pensiones y fortalecer el sistema previsional, difundirá este jueves la Asociación de AFP, gremio que reúne a seis de las siete administradoras de la industria.

Las recomendaciones tienen su origen en el trabajo presentado por la Asociación en 2023 denominado “Hoja de Ruta 555”, que incluía cinco principios, con igual número de lecciones de la experiencia mundial y mismo número de grupos de propuestas de mejora de cara a lo que, a juicio del gremio, debería contener una reforma al sistema de pensiones.

La segunda parte de ese trabajo engloba propuestas concretas -con medición de impacto y evidencia internacional- para cada uno de los cinco ítems, los que se desglosan en: medidas para enfrentar la falta de cotización y lagunas previsionales; elevar la tasa de cotización y generar los medios para postergar la edad legal de jubilación; modernizar la regulación del régimen de inversiones; mayor fortalecimiento y adaptación del pilar solidario; y generar mayor conocimiento y cercanía con el sistema.

Paulina Yazigi, presidenta de la Asociación de AFP, gremio que reúne a seis de las siete administradoras.

“Siempre hemos tenido el compromiso de aportar al debate público con propuestas técnicas y fundadas con datos que mejoren las pensiones de manera sostenible en el tiempo”.

“Creemos en la necesidad de elevar las pensiones y mejorar el sistema, que tiene tres pilares y un buen sistema mixto, y por eso es importante que colaboremos en este importante desafío país desde nuestra experiencia y rol técnico”.

Foto: Jonathan Duran

La presidenta de la Asociación de AFP, Paulina Yazigi, aseguró a DF que, “siempre hemos tenido el compromiso de aportar al debate público con propuestas técnicas y fundadas con datos que mejoren las pensiones de manera sostenible en el tiempo”.

La economista añadió que “creemos en la necesidad de elevar las pensiones y mejorar el sistema, que tiene tres pilares y un buen sistema mixto y por eso es importante que colaboremos en este importante desafío país desde nuestra experiencia y rol técnico”.

El gremio estimó que, si gran parte de las medidas se adoptaran de manera conjunta, aunque con distintas gradualidades, en régimen Chile tendría un sistema en que las pensiones promedio de los hombres serían más altas en al menos un 116,2%, con un aumento de 70 puntos porcentuales (pp) en su tasa de reemplazo.

En el caso de las mujeres, el alza sería de 127% en el monto promedio de las pensiones y de 65 pp en la tasa de reemplazo.

A mediano plazo, también tendría impacto, de 50% promedio para quienes se pensionen en 2050 y de un tercio del efecto total para quienes se jubilarán en 2040.

Cotización obligatoria y bono al nacer

En el primer conjunto de propuestas que busca resolver la falta de cotización y lagunas previsionales, las AFP plantean cuatro ideas.

La primera, consiste en establecer una cotización obligatoria para todas las personas que tienen ingresos. Según las AFP, con la medida el total de contribuyentes podría aumentar en unos 2,5 millones de personas. Lo anterior, bajo el supuesto de que todos los ocupados coticen.

“Es fundamental mencionar que, por cada año adicional de cotización de un trabajador, su pensión podría aumentar en 3%. Si el incremento es de 10 años, aumentaría en promedio cerca de 30%”, establece el documento de la industria.

Las AFP proponen que se generen incentivos tributarios laborales que faciliten el pago de las cotizaciones previsionales o condicionar los permisos para los trabajadores independientes.

Por ejemplo, el gremio señala que se podría asociar la cotización a la obtención o renovación de permisos municipales y/o patentes para ciertas actividades económicas. “Se podría vincular el permiso para feriantes o la obtención de una patente de taxista, a un número de cotizaciones, fijando como referencia el salario mínimo”, indica el texto.

Dentro de este grupo de medidas también impulsan un bono al nacer, que implique asignar $ 1 millón a la cuenta individual de los recién nacidos, lo que tendría un incremento de 8,1% en las pensiones de hombres y de 12,1% en mujeres.

Según la Asociación de AFP, el costo fiscal sería de 0,08% del PIB anual en 2024 y de 0,04% en 2050.

Otra de las innovaciones del documento y que hoy existe en otros países, es que se destine un porcentaje del consumo a la cuenta de capitalización individual del afiliado, lo que también se conoce como “ahorro vía consumo”.

A modo de ejemplo, si se destinara un porcentaje de la compra para depositarlo en las cuentas de capitalización individual, los potenciales beneficiarios serían las personas en edad de trabajar (hoy 15,7 millones) y según el documento, se proyecta un potencial impacto positivo en pensiones en torno a 4%.

La última de las temáticas abordada en esta primera serie de propuestas es mejorar el sistema de cobranza de cotizaciones, a través del fortalecimiento del rol institucional del SII y un sistema unificado de cobranza judicial.

Tasa de cotización diferenciada y edad de jubilación

En el segundo conjunto de medidas, la Asociación de AFP plantea elevar la actual tasa de cotización del 10% hasta el 18%, de forma gradual.

“Se considera un período de transición de 16 años a partir de 2025, con un crecimiento progresivo de un 0,5% anual. Así, en 2040 se alcanzaría el objetivo de una tasa de cotización del 18%”, sostiene el documento.

Con ello, las AFP proponen implementar una tasa de cotización diferenciada, según ingreso de los trabajadores. Así, se mantendría el nivel actual para los trabajadores con ingresos bajo cierto umbral y se elevaría para aquellos con ingreso imponible superior a ese nivel establecido.

Postergar la edad de jubilación, por cohortes y con un período de convergencia es otra de las ideas del gremio. Esto funcionaría elevando de forma paulatina la edad de retiro, igualando en el largo plazo el parámetro para hombres y mujeres, con alzas graduales diferenciados según la edad y género del afiliado, implementando un sistema de tramos o cohortes para proteger a quienes están próximos a jubilar.

La modificación de este parámetro que la mayoría de los expertos apunta a que se debe modificar, se implementaría gradualmente a partir de 2025, hasta alcanzar su plena vigencia en 2037. La idea establece que los afiliados que tengan 40 años o más en 2025, no serían afectados por este cambio.

Régimen de inversiones

Las mejoras al régimen de inversiones es otro de los puntos propuestos por las AFP y que el gremio ha impulsado ante el regulador.

A través de esta hoja de ruta, la Asociación de AFP apunta a elevar los límites de inversión en activos alternativos y perfeccionar el esquema de multifondos.

El documento estimó que, si los fondos de pensiones invierten un 10% más en activos alternativos, esto se traducirá a largo plazo en un aumento en la rentabilidad de 0,7 puntos porcentuales al año, y el efecto en pensiones sería de 12,5% en hombres y 7,9% en mujeres.

En cuanto a los multifondos, plantean incorporar métricas de riesgo y mayor plazo de cambio de fondos, además de preguntas periódicas a los afiliados para evitar la inercia y transitar a fondos conservadores.

PGU base y años cotizados

El documento también propone la ampliación del diseño de la Pensión Garantizada Universal (PGU) a través de la creación de una “PGU objetivo” y un sistema de incentivos a la cotización que estimule la formalización y reconozca el esfuerzo contributivo de las personas.

En detalle, el gremio plantea establecer una PGU base, a un porcentaje del ingreso medio nacional -que para la estimación fue fijada en $ 230 mil- cuyo monto aumentaría en función de los años cotizados y la meta de pensión o PGU objetivo podría ser de $ 400 mil.

De esa manera, con 20 años de cotización, la pensión obtenida por este mecanismo ascendería a 1,4 veces el piso, mientras que en el caso de personas con 40 años cotizados, alcanzaría el nivel objetivo, llegando a 1,7 veces el monto base.

Educación previsional

El último punto del documento apunta a implementar una serie de iniciativas que permitan mejorar la educación previsional en el país y acercar el sistema a las personas.

Así, plantea incluir educación financiera a edades tempranas, sensibilizar sobre la importancia del sistema de seguridad social y utilizar nuevas tecnologías para llegar a las generaciones más jóvenes.